【PR】

金利の決定要素と根拠

1. 法定金利

消費者金融における金利は、まず国内の法定金利が影響します。

法定金利とは、中央銀行や政府が設定する基準金利のことであり、経済状況やインフレ率などを考慮して決定されます。

消費者金融は法定金利を下回る金利を設定することはできますが、上回る金利を設定することは法律で制限されています。

2. 借り手の信用リスク

消費者金融は個人に対して貸付を行うため、借り手の信用リスクを評価して金利を決定します。

借り手の収入や雇用状況、借入履歴などが評価要素となります。

信用リスクが高い借り手への貸付では、金利が高く設定される傾向があります。

3. 業界競争

消費者金融業界は競争が激しいため、金利の競争力も重要な要素となります。

金利を低く設定することで顧客を引きつけ、市場シェアを獲得しようとする消費者金融が存在します。

競争を通じて金利が引き下げられることもあります。

4. 営業コスト

消費者金融は営業コストを考慮して金利を決定します。

例えば、店舗経費や人件費などの固定費や変動費が金利に反映されることがあります。

営業コストが高い場合は金利が上昇する可能性があります。

5. その他の要素

その他にも、消費者金融が設けるサービス内容やキャンペーンなども金利に影響を与えることがあります。

特典や割引などを提供することで金利が優遇されたり、逆に追加料金が発生する場合もあります。

以上が金利の決定要素の一部です。

消費者金融はこれらの要素を総合的に考慮し、金利を決定しています。

金利が低いとどのような影響があるのか?

金利が低いとどのような影響があるのか?

1. 借り手にとっての影響

- 返済負担の軽減:金利が低いと借り手は返済額が減少し、返済負担が軽くなります。

- 返済期間の短縮:金利が低い場合、同じ金額を返済しても利息が少なくなるため、返済期間を短縮することができます。

- 借り入れの促進:金利が低いと借り手にとって借り入れが魅力的になり、借り手の需要が増える可能性があります。

2. 社会経済への影響

- 経済活動の活性化:金利が低いと企業や個人が借り入れをしやすくなり、投資や消費が増えることで経済活動が活性化する可能性があります。

- 物価上昇の抑制:金利が低いと需要が増えるため、需要と供給のバランスが取れず物価が上昇することがありますが、金利が低い場合は需要が抑制され、物価上昇を抑える効果があります。

- 住宅市場への影響:低金利が続くと住宅ローンの金利が低くなり、住宅の購入や建設が活発化する可能性があります。

3. 根拠

金利が低い場合、借り手が返済負担を軽減できるため、借り手が借り入れをしやすくなるという経済学的な理論があります。

また、企業や個人の借り入れが促進されることで、経済活動が活性化し、物価上昇や住宅市場にも影響を与える可能性があるという経済学的な考え方があります。

これらは過去の経済データや研究に基づいて言われています。

金利の上昇はどのような要因によって引き起こされるのか?

金利の上昇の要因

消費者金融の金利が上昇する要因は、以下のような要素があります。

- 金融市場の金利水準の上昇:一般的に金利は経済の動向や市場の需要・供給に応じて変動します。

金融市場の金利水準が上昇すると、消費者金融業者も金利を引き上げる傾向があります。 - 信用リスクの増大:経済の景気変動や個人の信用状況の悪化により、消費者金融業者の貸し倒れリスクが高まる場合、金利は上昇することがあります。

- インフレーションの影響:物価の上昇やインフレーションの予想がある場合、金利も上昇する傾向にあります。

インフレリスクを考慮して金利を引き上げることで、金融業者は適切なリターンを確保しようとします。 - 経営コストの上昇:経営に伴うコスト(人件費、広告費など)が上昇する場合、業者はこれをカバーするために金利を引き上げることがあります。

これらの要素は互いに関連しあいながら、金利の上昇を引き起こす要因となることがあります。

根拠

金利の上昇の要因に関する根拠として、以下のような情報源があります。

- 日本銀行や国内外の金融機関の公表データ

- 経済ニュースや金融関係のメディアの分析レポート

- 金融業界関係者や経済学者の研究やコメント

これらの情報源を参考にすることで、金利の上昇の要因について多角的に理解することができます。

金利の変動が経済に与える影響はどのようなものか?

金利の変動が経済に与える影響はどのようなものか?

1. 個人消費への影響

- 金利が低い場合、借入金の返済負担が軽くなるため、個人の消費意欲が高まります。

- 低金利により、消費者は借り入れしやすくなります。

これにより、消費者の購買力が高まり、経済全体の活性化が期待されます。 - 一方、金利が高い場合は、借入金の返済負担が増加し、消費者の消費意欲が低下する傾向があります。

2. 投資への影響

- 企業が新規事業や設備投資を行う際には、金利が大きな要素となります。

- 低金利の場合、企業は借り入れコストが低くなるため、投資を増やす可能性があります。

- 金利が高い場合は、企業の投資意欲が低下し、経済全体の成長が鈍化する可能性があります。

3. 通貨価値への影響

- 金利が高い国の通貨は、他の国の通貨に比べて魅力的になる傾向があります。

- 高金利国の通貨への需要が高まることで、その国の通貨価値が上昇する可能性があります。

- 逆に、金利が低い国の通貨は、他の国の通貨に比べて魅力が低くなるため、通貨価値が下落する可能性があります。

根拠:

- 日本銀行や各国中央銀行の金融政策や金利の変動が、経済に与える影響に関する研究や報告書が存在します。

- 経済学の理論やモデルを用いた分析によって、金利の変動が個人消費や企業投資、通貨価値に影響を与えることが示されています。

- また、金利の変動と経済の相関関係についての統計データや実証研究も存在します。

金利を低くするための方法はあるのか?

金利を低くするための方法はあるのか?

金利を低くするためには、以下の方法が考えられます。

1. クレジットスコアの向上

クレジットスコアが高ければ、金利が低くなる可能性があります。

クレジットスコアは、過去の借入履歴や返済能力などを評価して算出される指標です。

支払いを遅延せずに借り入れを返済することや、信用情報の正確さを保つことによって、クレジットスコアを向上させることができます。

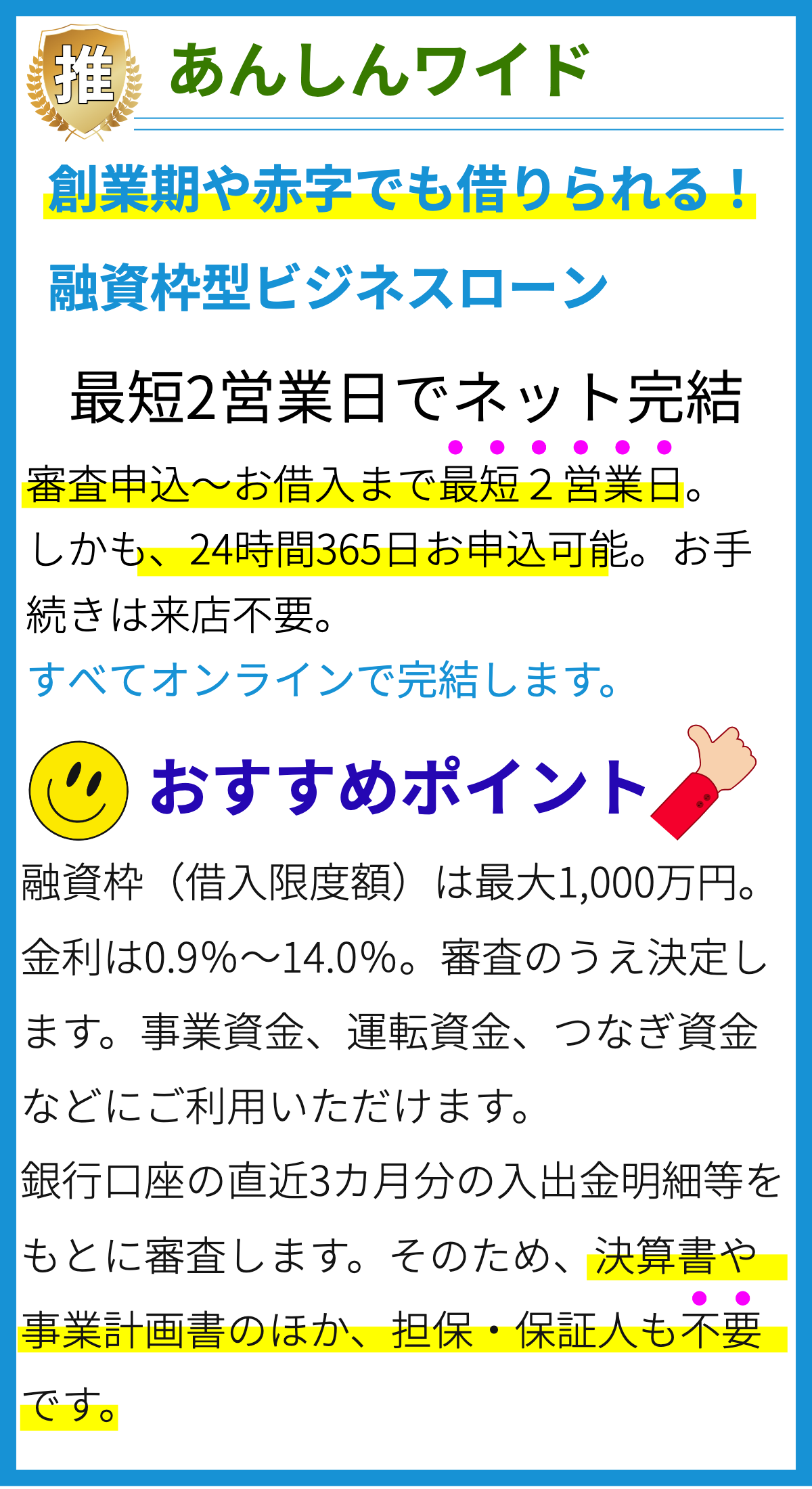

2. 借入額や期間の見直し

借入額や借りる期間が長ければ、金利が高くなる傾向があります。

金利を低くするためには、必要最小限の金額を借り、返済期間を短くすることが重要です。

また、返済計画を立てて返済期間を守ることも、金利を低くするうえで重要なポイントです。

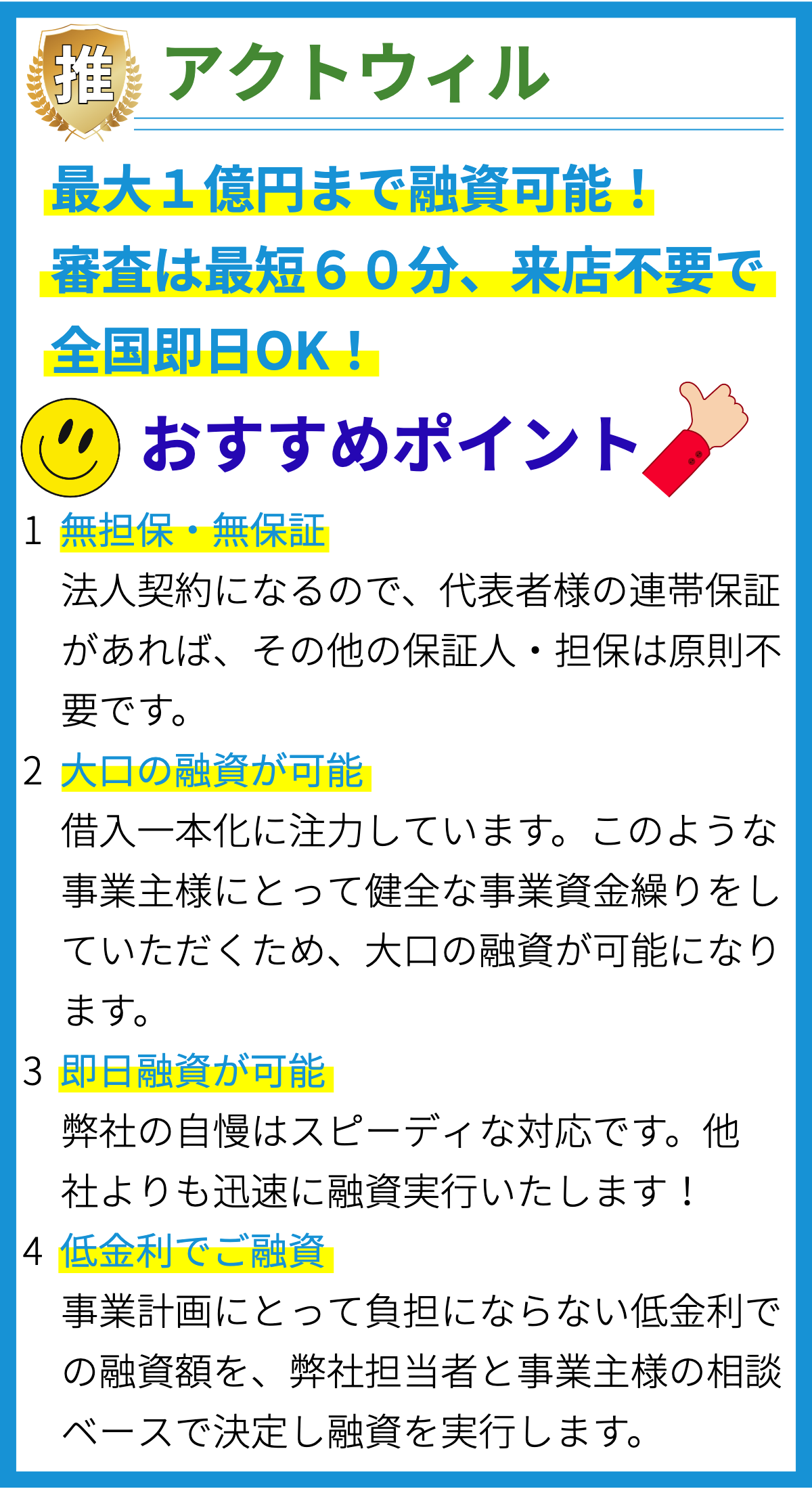

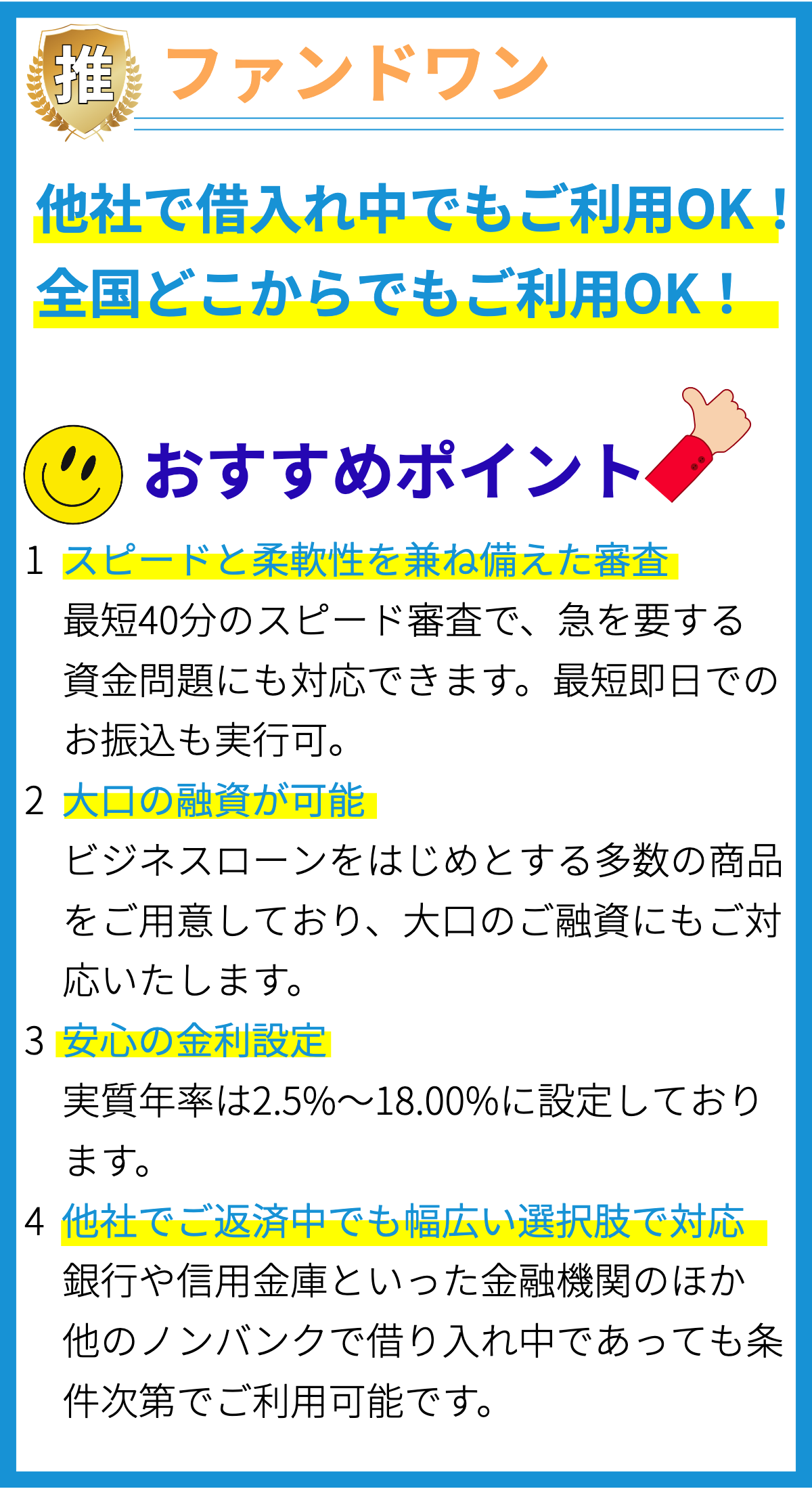

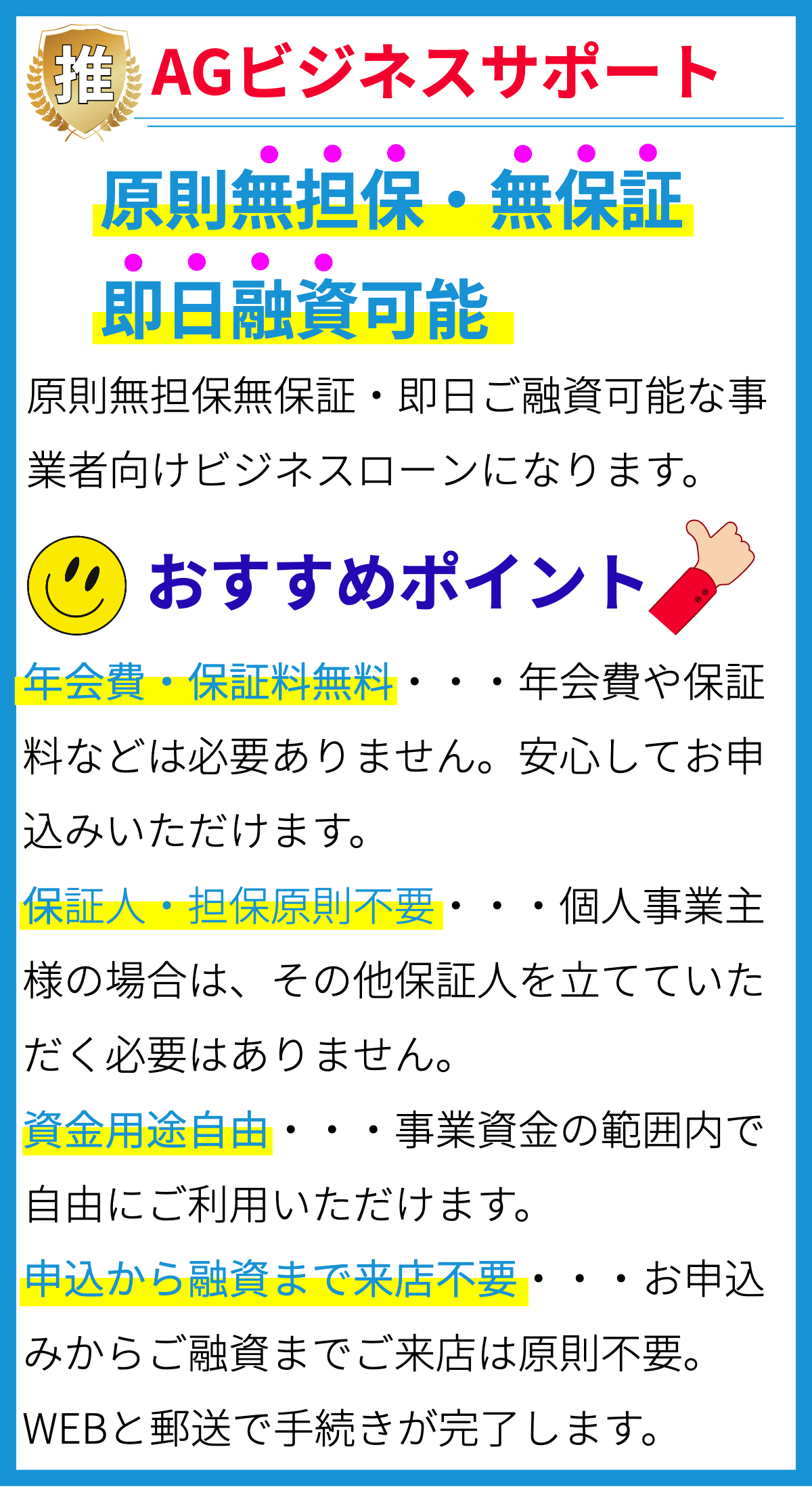

3. 利率の比較

消費者金融業者には、金利の設定が異なることがあります。

金利を低くするためには、複数の業者の金利を比較し、低い金利を選ぶことが重要です。

ただし、低い金利の商品には審査が厳しい場合があるため、自分の条件に合った金利と審査基準を比較しましょう。

4. 担保や保証人の提案

一部の消費者金融業者では、担保や保証人を提案することによって、金利を低くすることができる場合があります。

ただし、担保や保証人を提出することは一定のリスクを伴うため、自己責任で判断する必要があります。

5. ネット銀行利用

一部のネット銀行では、低金利で借り入れができる場合があります。

銀行の取り扱いには審査がありますが、ネット銀行の場合、業務効率化によって低金利を実現していることがあります。

これらの方法は金利を低くするための一般的な手段ですが、個別の状況や業者によって異なる場合があります。

消費者金融を利用する際には、自身の経済状況や借入条件に合った選択をすることが重要です。

まとめ

金利の決定は法定金利、借り手の信用リスク、業界競争、営業コストなどの要素によって決まります。金利が低い場合、借り手にとっては返済負担が軽減されたり、返済期間が短縮されたりするなどの利点があります。借り手にとっては借り入れが促進される効果もあります。